変動率の低いヘッジファンド

今回のテーマは、「変動率の低いヘッジファンド」です。

弊社は世界トップクラスのヘッジファンドを始め、10本のヘッジファンド扱っております。様々なヘッジファンドがありますが、その中でも特に「変動率の低いヘッジファンドを中長期で保有して下さい」という提案をさせていただいております。

特にこの8月は日本株、ものすごい荒れました。8月5日に4000円以上下落して、リバウンドして、また下がったりと。一昨日も日経平均が1200円上がって、また今日、数百円下がったりという形で、日本株はものすごく価格の上下が大きく、変動率が高いのです。

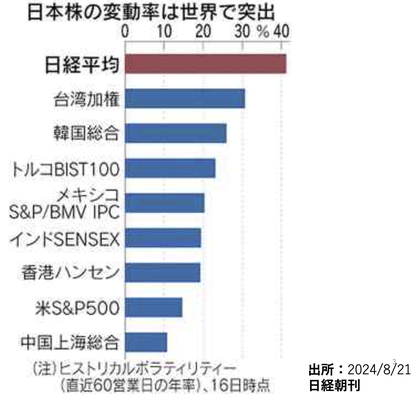

上記は8月21日の日経新聞朝刊1面の記事のデータですが、日本株の変動率41%で、新興国を超えるぐらい変動率(ボラティリティ)が高いのです。

グラフにあるのように、日本株は年平均で変動率が41%と世界で突出しています。新興国、例えばインドの変動率は20%弱、メキシコとかトルコも20%前後なんです。新興国に比べて日本株は40%超えているんです。異常な状態ですね。

ちなみに、アメリカのS&P500の変動率は約15%で、世界株の変動率も約15%ぐらいです。

変動率がこれだけ高いと本当に心配になりますよね。大丈夫だろうなと持っていた株がいきなり2、3割下がるっていうことが突然起こるかもしれないというリスクがあるんですね。

なので、こういった変動率が高い市場はリスクが高いと言えます。

【証券ライフ取り扱いヘッジファンド】

弊社が扱ってるヘッジファンドは10種類ありまして、その中でも特に変動率の低い、つまり価格の上下が低いものをお客様に主にご提案させていただいております。

証券ライフがお客様によくご購入いただいているヘッジファンドの中で、変動率が低いファンドは年率平均3.2%です。変動率が低いのですが、リターンは年率平均+9%〜14%ぐらい出てるもの、こういったものをお客様に中長期で持っていただいています。

一方、弊社の扱ってるヘッジファンドの中にも変動率が非常に高いものもあります。

表の中の「ヘッジファンドJ」は変動率が17.3%もあります。このファンドは、2023年にヘッジファンドのリターンランキングでトップになったファンドです。2023年は、+58%の驚異的なリターンを出してるんですけれども、ただ2022年は-34%、2021年は-21%と大きなマイナスを出してるんです。20%〜30%下がって、50%上がるというのは、非常に変動率が高いのです。こういった変動率が高いファンドは安心して中長期で保有できないですよね。従いまして、証券ライフではこういった変動率の高いヘッジファンドはお客様にはお勧めしておりません。

証券ライフが主にお客様にお勧めしてるのは、変動率が低く、安定的に年率平均で+9%〜14%ぐらいリターンが出るものを中心にご提案させていただいております。

例えば、上記のヘッジファンドBは、世界トップクラスのヘッジファンドを7本組み入れているファンド・オブ・ヘッジファンドで、2016年〜2023年までのデータで、変動率(ボラティリティ)が3.38%なんです。同じ期間のMSCIワールドインデックスの変動率は15.5%と非常に高いんです。

この期間のリターンを見てみるとヘッジファンドBは年率+9.65%で、MSCI ワールドインデックスは+8.82%です。従いまして、このヘッジファンドBは、MSCIワールド指数よりもリスクが低くて高いパフォーマンスを出してるということが言えます。

ヘッジファンドBの直近のリターンは年率平均+9.4%になります。

上記チャートをご覧頂きますと、ヘッジファンドBは、2016年から、なだらかな右肩上がりをしております。2020年のコロナショック時の株価暴落、2022年の利上げによる株価暴落にも、ほとんど影響を受けずにじわじわ上昇してております。

このようなヘッジファンドは、短期間に大きく上昇するということはございませんが、下落の影響を受けずに、じわじわじわじ上がっています。このような変動率の低い優良なヘッジファンドを、中長期で保有して頂きたいと証券ライフでは考えております。

投資で1番不安なことは、やはり損することです。

8月5日のような日経平均が4千数百円下がって、保有株や保有投信も2割、3割下がるというのは結構きついですよね。

誰しも損することはやはり嫌ですよね。

不安を減らすにはどうしたらいいかというと、「リスクを減らすこと」なんです。

1番不安を和らげるには、「変動率の高い金融商品を持たないこと!」なのです。

なので、「ヘッジファンドを保有して、資産全体のリスクを減らしましょう!」というのが証券ライフの提案なんです。

「変動率が低いヘッジファンドで長期投資をしましょう!」これが証券ライフが提唱してる資産運用の考え方なんです。

過去のトラックレコードで、年率平均+10%前後のリターンを出しているファンドを保有頂いて、堅実に運用していくというのが1番良い資産運用方法だと考えております。

日本株、米国株、世界株、アメリカ株は、変動率が高い市場です。変動率が高いマーケットは、安心して投資できません。上がるか、下がるかといった楽しみはありますが、「資産運用は楽しみでやるものではなく安心して、リスクを抑えながら、着実にリターンを上げていき、目標となる資産を築くのが資産運用である」と証券ライフは考えております。

証券ライフでは、変動率の低い世界トップクラスのヘッジファンドを最低投資額10万ドル又は10万ユーロからご購入頂けるようにお客様にはご提供しております。日本の個人投資家の皆様に世界トップクラスのヘッジファンドを提供させていただいて、安心して運用していただけるような資産運用環境を作って頂ければと存じます。

私は、これからの相場は、さらにボラティリティの高い相場になってくるんじゃないかなと考えております。世界的に2022年から始まった利上げの悪影響はこれからも出てきます。そういったボラティリティの高い波乱相場を乗り越えていくには、ヘッジファンド投資が一番ベストだと考えております。

証券ライフにお気軽にご相談いただいて、この波乱相場を乗り越えて中長期的に安心して資産を増やしていただければと思います。

ZOOM、あるいは対面での無料相談を受け付けておりますので、お気軽にお問い合わせいただければと存じます。